สงครามไทย VS มาเลเซีย VS เวียดนาม ใครจะเป็นผู้นำในตลาด E-Commerce?

ธนาคารโลก (World Bank) เปิดเผยรายงานเศรษฐกิจเอเชียตะวันออกและแปซิฟิก ฉบับเดือนตุลาคม พบว่าอัตราการขยายตัวของเศรษฐกิจในประเทศไทยต่ำสุดในอาเซียน ด้วยอัตราการขยายตัวเพียง 3.5% โดยกัมพูชาขยายตัวมากที่สุดมาเป็นอันดับ 1 อยู่ที่ 6.8% อันดับ 2 คือ สปป.ลาวที่ 6.7% อันดับ 3 ฟิลิปปินส์ที่ 6.6% อันดับ 4 เมียนมา 6.4% อันดับ 5 เวียดนาม 6.3% อันดับ 6 มาเลเซีย 5.2% และอันดับ 7 อินโดนีเซีย 5.1%

ประเทศเพื่อนบ้านที่แข่งขันกันอย่างสูสีกับประเทศไทยในอดีตคงจะหนีไม่พ้นเวียดนามและมาเลเซียที่ในปัจจุบันต้องยอมรับว่าเศรษฐกิจของทั้งสองประเทศเทียบเท่าหรือนำหน้าประเทศไทยไปแล้ว โดยบริษัท iPrice ซึ่งเป็นบริษัทอีคอมเมิร์ซใน 7 ประเทศเอเชียตะวันออกเฉียงใต้ เล็งเห็นถึงการแข่งขันที่ขับเคี่ยวกันอย่างดุเดือดของทั้งสามประเทศในตลาดอีคอมเมิร์ซที่มีการเติบโตอย่างรวดเร็วนี้ จึงได้จัดทำการศึกษาตลาดอีคอมเมิร์ซและพฤติกรรมผู้ซื้อสินค้าออนไลน์ในประเทศไทย มาเลเซีย และเวียดนาม และได้พบผลการศึกษาที่น่าสนใจดังต่อไปนี้

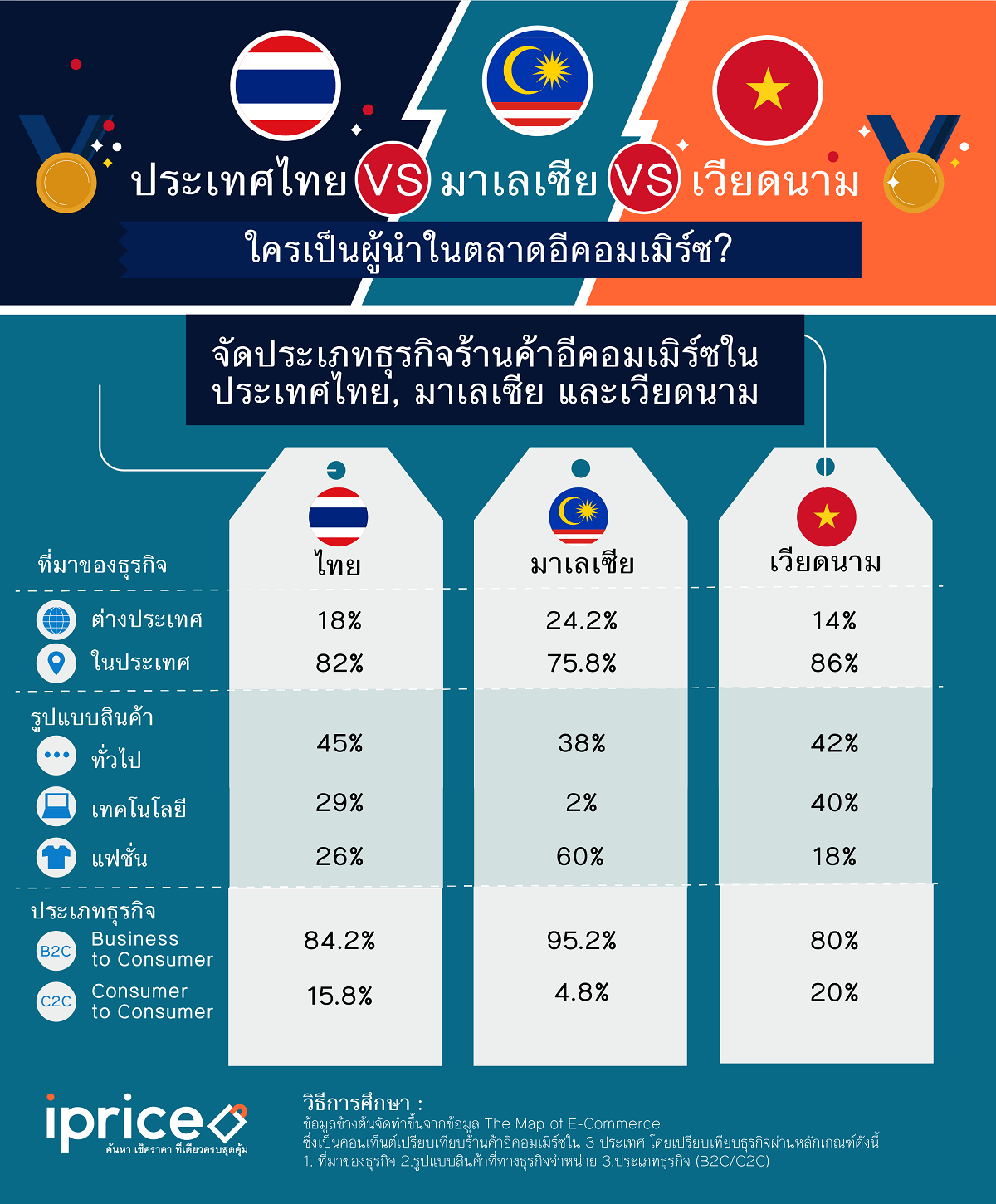

ความแตกต่างของตลาดอีคอมเมิร์ซในประเทศไทย มาเลเซีย และเวียดนาม

- ประเทศมาเลเซียมีบริษัทต่างชาติเข้ามาแข่งขันสูงกว่าสองประเทศ

ในช่วง 4-5 ปีที่ผ่านมา บริษัทต่างชาติได้เข้ามารุกตลาดเอเชียตะวันออกเฉียงใต้อย่างเข้มข้น เริ่มจากบริษัทยักษ์ใหญ่อย่าง Lazada ซึ่งทำให้อัตราการเข้ามาของบริษัทจากต่างประเทศเพิ่มมากขึ้นเรื่อยๆ ล่าสุดบริษัท 11 Street จากเกาหลีก็ได้เข้าทำตลาดในประเทศไทยและอีกหลายๆประเทศทั่วเอเชียตะวันออกเฉียงใต้ในช่วงต้นปี พ.ศ. 2560 จากผลการศึกษาพบว่าประเทศมาเลเซียมีจำนวนผู้แข่งขันจากต่างประเทศกว่า 24% โดยประเทศไทยมีเพียง 18% และเวียดนาม 14% ซึ่งแสดงให้เห็นว่ามาเลเซียค่อนข้างเปิดรับการลงทุนจากต่างชาติ และมาเลเซียถือเป็นฮับในการทำตลาดที่น่าสนใจ เนื่องจากมาเลเซียมีนโยบาย MSC หรือ Multimedia Super Corridor ที่จะเป็นศูนย์กลางเทคโนโลยีเพื่อดึงดูดนักลงทุนจากทั้งในประเทศและต่างชาติเข้ามาลงทุนในประเทศ

- เว็บไซต์อีคอมเมิร์ซในประเทศไทยส่วนใหญ่เป็นร้านค้าประเภททั่วไป

ถ้าหากเจาะลึกถึงรูปแบบสินค้าที่ทางร้านค้าอีคอมเมิร์ซในแต่ละประเทศจำหน่ายนั้น ส่วนใหญ่แล้วร้านค้าในประเทศไทยจะเป็นร้านค้ารูปแบบทั่วไป กล่าวคือมีการจำหน่ายสินค้าที่มีความหลากหลายในเว็บไซต์เดียว เช่น Lazada, Central, Shopee, 11Street ที่มีสินค้าทั้งแฟชั่น เทคโนโลยี เครื่องสำอางและอีกมากมาย จากการสำรวจพบว่าร้านค้าประเภทแฟชั่นในประเทศไทยนั้นนิยมใช้โซเชียลมีเดียในการสื่อสารกับผู้บริโภคมากกว่าการใช้เว็บไซต์ เนื่องจากโซเชียลมีเดียสามารถนำเสนอสินค้าได้อย่างรวดเร็วและสามารถปิดการขายได้ด้วยการติดต่อผ่างทาง Message หรือ LINE ที่ค่อนข้างสะดวกและไม่ซับซ้อนเหมือนการใช้เว็บไซต์ จึงทำให้เว็บไซต์ใหญ่ ๆ ไม่นิยมเข้ามาร่วมแข่งขันกับร้านค้าเล็ก ๆ ในตลาดแฟชั่นสักเท่าไรนัก

ในประเทศมาเลเซียซึ่งมีความเป็นเอกลักษณ์ ร้านค้าออนไลน์ส่วนใหญ่ในมาเลเซียจะเป็นสินค้าประเภทแฟชั่น เนื่องจากว่าคนดังหรือเซเลบดาราในประเทศมาเลเซียนั้นหันมาปั้นแบรนด์แฟชั่นของตัวเองจนประสบความสำเร็จ โดยเน้นไปทางเสื้อผ้าแฟชั่นแบบมุสลิมเป็นหลัก จึงทำให้ร้านค้าออนไลน์ส่วนใหญ่เป็นเว็บแฟชั่นนั่นเอง โดยตัวอย่างร้านค้าแฟชั่นในประเทศมาเลเซีย ได้แก่ Zalora, Hermo, Fashion Valet เป็นต้น

Lazada ขึ้นเป็นผู้นำตลาดอีคอมเมิร์ซทั้ง 3 ประเทศ

คงไม่มีใครที่ไม่รู้จัก Lazada ที่ได้เข้ามาทำตลาดในเอเชียตะวันออกเฉียงใต้กว่า 5 ปีแล้ว ด้วยเงินทุนที่หนาและการสนับสนุนจากยักษ์ใหญ่อย่าง Alibaba ในช่วงต้นปีที่ผ่านมาทำให้ Lazada ขึ้นเป็นเจ้าตลาดทั้ง 3 ประเทศในไม่ช้า อย่างไรก็ตามการศึกษาครั้งนี้พบข้อมูลที่น่าสนใจคือ ถึงแม้ Lazada จะเป็นเจ้าตลาดในสามประเทศ แต่สำหรับประเทศเวียดนามแล้ว Lazada คงจะต้องแข่งขันอย่างหนัก เนื่องจากประเทศเวียดนามมีคู่แข่งซึ่งเป็นบริษัทสัญชาติเวียดนามที่แข็งแกร่งครองตลาดอยู่เช่นกัน จากตารางข้างต้นจะเห็นว่า Lazada เวียดนามมีส่วนทราฟฟิก 19% และรองอันดับอื่น ๆ เช่น Thếgiới diđộng มีส่วนแบ่งทราฟฟิก 15% และ Sendo 11% เป็นต้น นอกจากนี้การครองตลาดของ Lazada นั้นเป็นเพียง 1 ใน 4 ของตลาดทั้งหมด หมายความว่ายังมีคู่แข่งอีกมากมายที่แชร์ส่วนแบ่งอยู่ในขณะนี้

ซึ่งต่างจากประเทศไทยและมาเลเซียที่ Lazada มีส่วนแบ่งทราฟฟิกกว่า 50% หมายความว่าตลาดอีคอมเมิร์ซเวียดนามมีการกระจายผู้บริโภคอย่างเท่าเทียมกัน ซึ่งบริษัทที่กำลังตาม Lazada ในประเทศเวียดนามนั้นอาจจะสามารถขึ้นเทียบเท่าหรือแซงหน้า Lazada ได้ในไม่ช้า

โดยประเทศไทยนั้นอันดับสองในตลาดคงหนีไม่พ้น 11 Street ที่พึ่งเข้ามารุกตลาดประเทศไทยเมื่อต้นปีที่ผ่านมาผ่านการทำการตลาดอย่างหนักทั้งการใช้ Influencer และ Outdoor Advertising ที่ช่วยสร้างให้แบรนด์เป็นที่รู้จักในกลุ่มคนไทยอย่างรวดเร็ว ซึ่งเปอร์เซ็นต์ส่วนแบ่งทราฟฟิกของ 11 Street อยู่ที่ 11% ซึ่งน้อยกว่า Lazada กว่า 4 เท่า นี่จึงเป็นสัญญาณว่าบริษัทอันดับรอง ๆ เหล่านี้ต้องทำการบ้านหนักขึ้นเพื่อที่จะตามยักษ์ใหญ่ให้ทันเพื่อขึ้นแข่งขันกับเจ้าตลาดอย่าง Lazada นั่นเอง

อนาคตของอีคอมเมิร์ซใน 3 ประเทศจะเป็นไปในทิศทางใด?

บริษัท Google และ Temasek ได้จัดทำการศึกษาตลาดอีคอมเมิร์ซในประเทศแถบเอเชียตะวันออกเฉียงใต้ พบว่าในปี พ.ศ. 2558 ตลาดอีคอมเมิร์ซในประเทศไทยถือเป็นตลาดที่เล็กที่สุดเมื่อเทียบกับมาเลเซียและเวียดนาม จากการคาดการณ์ในอีก 8 ปีนับจากนี้ (พ.ศ. 2568) ตลาดอีคอมเมิร์ซในประเทศไทยจะโตขึ้นอย่างรวดเร็วด้วยอัตราเติบโต 29% ต่อปี จนมีขนาดใหญ่กว่าตลาดอีคอมเมิร์ซของประเทศมาเลเซียและเวียดนาม โดยจะขึ้นเป็นที่สองในเอเชียตะวันออกเฉียงใต้รองจากประเทศอินโดนีเซียอีกด้วย ซึ่งประเทศไทยจะมีขนาดอยู่ที่ 11.1 พันล้านดอลลาร์สหรัฐ มาเลเซีย 8.2 พันล้านดอลลาร์สหรัฐ และเวียดนาม 7.5 พันล้านดอลลาร์สหรัฐ

จากการคาดการณ์นี้ถือเป็นเรื่องที่น่ายินดีอย่างยิ่งสำหรับนักช้อปออนไลน์ในสามประเทศ โดยเฉพาะประเทศไทย ตัวเลขการเติบโตนี้แสดงให้เห็นถึงโอกาสในการเข้าถึงตัวเลือกที่มีมากขึ้นและคุณภาพของสินค้าและบริการที่ดีขึ้นด้วยนั่นเอง เนื่องจากร้านค้าในตลาดอีคอมเมิร์ซจะต้องแข่งขันกันมากขึ้นเพื่อขึ้นเป็นหนึ่งในใจของผู้บริโภค

ที่มาของภาพและเนื้อหา iprice

ลงทะเบียนเข้าสู่ระบบ เพื่ออ่านบทความฟรีไม่จำกัด

.png)